Aquellas empresas que saben cómo conectar todas las partes del back-end del negocio con las diversas interfaces, tanto físicas como digitales, tienen mayores posibilidades de desempeñarse mejor y atender las necesidades de los usuarios.

La plataforma de pagos no es la excepción; consiste en una parte fundamental del negocio que debe estar integrada y conectada directamente con otros sistemas del comercio.

Datos de Adyen señalan que una de cada cinco empresas en el mundo utilizan sistemas de pagos conectados con otras partes de la organización, como la gestión de inventario y la cadena de suministro.

Hacerlo, desde luego, genera beneficios importantes para cualquier compañía. El reciente Reporte de Retail 2022 publicado por Adyen indica que las empresas que conectan sus sistemas de pago al resto de la organización crecen en un año hasta un 9% más que aquellas que no lo hacen.

Esto, además, incrementa la expectativa de crecimiento de las compañías: para el cierre de 2022 las firmas que cuentan con la integración antes mencionada esperan crecer 11% más que el año anterior.

Y desde luego que esto se traduce en impactos directos en el customer experience. La fluidez en las operaciones, el incremento en la tasa de conversión y la reducción de contracargos son tan solo algunos de los resultados positivos que esto genera.

● ¿Cómo hacerlo?

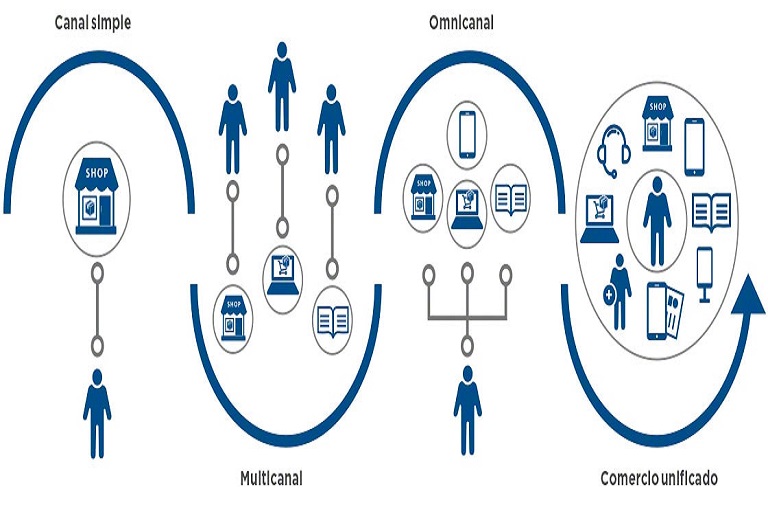

Adyen recomienda, como primer paso, entender que la integración de pagos cambia dependiendo del canal de venta, tanto físico como digital.

Además, hoy en día es recomendable que la comunicación de la plataforma de pagos desde el back-end del comercio se realice mediante APIs (Interfaz de programación de aplicaciones).

Esto permite que en lugar de que el comercio tenga un front-end único que se muestra en todos los dispositivos, pueda operar y conectarse con diferentes aplicaciones que, si bien operan bajo el mismo sistema, son independientes en la forma en la que se presentan al usuario.

Los comercios deben, además, asegurarse de contar con una plataforma de pagos escalable y que se adapte al crecimiento del negocio. Esto sobre todo de cara a temporalidades como el fin de año, en las que las transacciones se incrementan de forma sustancial.

Y sin duda, el aspecto de seguridad es fundamental. Pero contar con una pasarela de pagos con reglas de riesgo rígidas no es la estrategia ideal, ya que podría derivar en rechazos erróneos de clientes legítimos, que impacten en la satisfacción del cliente.

Si bien tomar precauciones contra el fraude resulta esencial, se requiere un enfoque de riesgo inteligente y flexible que esté basado en ‘listas blancas’. De ese modo, las empresas conocen más y mejor al cliente legítimo conforme se incrementan las transacciones, haciendo que los entes fraudulentos salgan a relucir por sí mismos y evitando contracargos y fricciones en las compras.

Hoy en día, contar con una estrategia de comercio que integre a todas las partes de la organización con su sistema de pagos es fundamental para eficientar procesos y mejorar, como consecuencia, la experiencia del usuario final.

Tener silos de información y una correlación imprecisa de los datos internos en la compañía, es un riesgo que no se quiere correr sobre todo en una época en la que el dinamismo comercial requiere que las empresas operen de forma integrada y con el mínimo margen de error posible.

RECOMENDAMOS 3 recomendaciones para que las empresas cumplan con la NOM-037

Recuerda dejarnos un comentario

Te puede interesar