Según el último análisis de Janus Henderson Investors, la calidad de las emisiones de crédito corporativo es más débil de lo que el mercado está valorando actualmente. Los indicadores intertrimestrales muestran un deterioro generalizado, aunque poco profundo, lo que sugiere que los impagos podrían repuntar en la segunda mitad del año, aunque el ritmo de los impagos sea más lento que en ciclos anteriores.

Para Jim Cielinski, Director Global de Renta Fija de Janus Henderson Investors, el último trimestre hubo para todos los gustos. Los bajistas podían señalar la debilidad de los principales indicadores económicos, la persistente inflación subyacente y el deterioro de las métricas crediticias; los alcistas podían contraatacar con unos mercados laborales fuertes, una inflación general a la baja y un consumidor robusto. Al reducirse los temores de recesión, los mercados han estado valorando un ciclo de incumplimiento crediticio más moderado. Nuestra opinión es más circunspecta, ya que esperamos que surjan más “créditos problemáticos” a medida que surta efecto el impacto retardado de una política más restrictiva. Dicho esto, el calendario podría prolongarse, dado que muchas empresas no refinanciarán sus deudas hasta dentro de uno a cuatro años, por término medio.

Una pausa estacional en la emisión primaria podría apoyar a los mercados a corto plazo, pero el estudio sugiere que el endurecimiento de las normas de concesión de préstamos, el aumento de los costes de refinanciación y la ralentización de la economía afectarán gradualmente a la calidad del crédito.

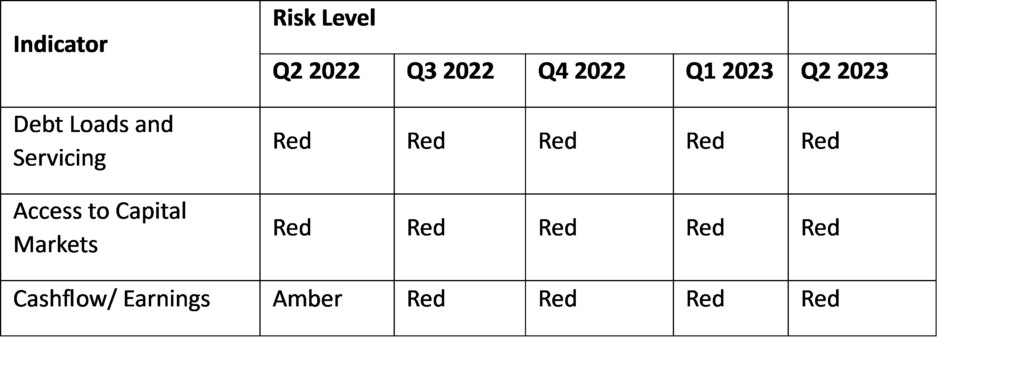

El último Credit Risk Monitor de Janus Henderson Investors realiza un seguimiento de los indicadores fundamentales y macroeconómicos de las empresas mediante un sistema de semáforo para indicar en qué punto del ciclo crediticio nos encontramos y cómo posicionar las carteras en consecuencia. Los principales indicadores analizados (“Flujo de caja y beneficios”, “Carga de la deuda y servicio de la misma” y “Acceso a los mercados de capitales”) se mantienen en rojo por cuarto trimestre consecutivo.

Janus Henderson Credit Risk Monitor

Carga de la deuda y servicio de la misma

La carga de la deuda seguirá siendo elevada

La combinación de una inflación elevada y un crecimiento nominal robusto ha protegido en gran medida la calidad del crédito empresarial, ya que los beneficios nominales se han mantenido. Por ello, las empresas muy endeudadas se han mantenido en gran medida al margen de las dificultades que normalmente se asociarían a esta fase del ciclo crediticio. Sin embargo, las que tienen un elevado nivel de endeudamiento pueden verse abatidas por la combinación de unos costes de financiación más elevados en un entorno de crecimiento más lento.

Acceso a los mercados de capitales

Las normas de concesión de préstamos siguen endureciéndose en todos los ámbitos

El nuevo entorno de caída de la demanda, descenso de la inflación, crecimiento más lento, pero tipos reales elevados hará que se endurezcan las normas de concesión de préstamos, y la disponibilidad de capital para las empresas más apalancadas se verá limitada. Una mayor retirada de liquidez en el marco del endurecimiento cuantitativo también afectará al acceso al capital.

Flujo de caja y beneficios

Los precios y los volúmenes se debilitan

Durante el trimestre anterior, el endurecimiento de las condiciones financieras junto con la debilidad de los PMI manufactureros contribuyeron a rebajar los beneficios de algunas empresas industriales. También es probable que las recientes declaraciones de quiebra de algunas pequeñas empresas se extiendan más ampliamente a los mercados de capitales.

La ralentización generalizada de la demanda de los consumidores como consecuencia de la subida de los tipos que se está filtrando en la economía afectará a los beneficios de las empresas y dejará al descubierto al 10-15% de las empresas muy endeudadas que hasta ahora han conseguido mantenerse a flote. A medida que se debilite el crecimiento de los beneficios, podría producirse un choque exógeno en el flujo de caja de estas empresas.

Los altos rendimientos en todo el espectro crediticio no durarán para siempre

La clave sigue siendo la agilidad y una cuidadosa selección del crédito. Los rendimientos totales parecen atractivos en todo el espectro crediticio en la actualidad, en relación con la historia, porque los tipos de interés oficiales han subido. Sin embargo, los inversores deben tener en cuenta hasta qué punto pueden subir las emisiones de mayor rentabilidad, dadas las consideraciones sobre el riesgo de impago y los problemas de liquidez.

Los diferenciales se han estrechado aún más, sobre todo en los segmentos de mayor rendimiento. A menos que se materialice un aterrizaje suave, los rendimientos de algunos bonos con calificación inferior a grado de inversión pueden no ofrecer un colchón suficiente para el lento aumento del riesgo de impago y el descenso de la liquidez.

Existen rendimientos atractivos en algunas de las áreas más seguras del mercado, como los activos de corta duración y alta calidad. Sin embargo, es posible que los inversores prefieran adoptar una postura prudente con respecto a las empresas muy apalancadas con una exposición significativa a la deuda a tipo variable en un escenario de tipos de interés más altos durante más tiempo.

No te olvides de dejarnos tus comentarios

Te puede interesar esta nota 3 retos del eCommerce y cómo solucionarlos